NHKニュースで日本が観光競争力で世界1位に選ばれたって喜んでたけど、それだけ世界から見れば、安い国になったって事。

— ぽてと🐾@政治は未来への投資 (@mirai_youme) 2022年5月24日

日本は海外に頼る政策やめて、内需を活性化させるべき。消費税ゼロ、ガソリン税ゼロ、一律現金給付、インフラ整備、基幹産業の国内回帰etc、積極財政をやって欲しい。#消費税廃止

本当はこの話も詳しく語ると面白いんですが結果だけ簡潔に書きます。

「為替調整込みで考えても」日本はここ10年でおっそろしく安くなった

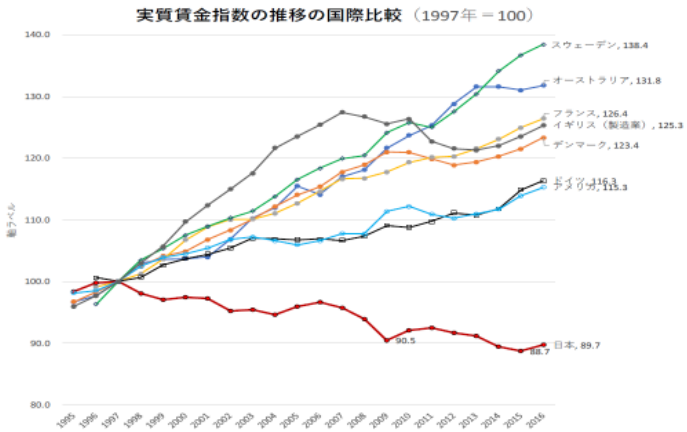

よくアメリカとヨーロッパの賃金上昇カーブみたいなのを描いて「ほかの国はこんなに給料上がってるのに日本だけ全然給料上がらない…」みたいな国際比較をしてるインチキ統計チャートを見て騒いでる人いますよね。

これは半分正しくて半分インチキです。

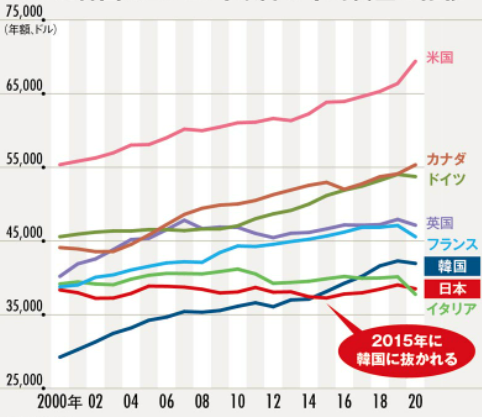

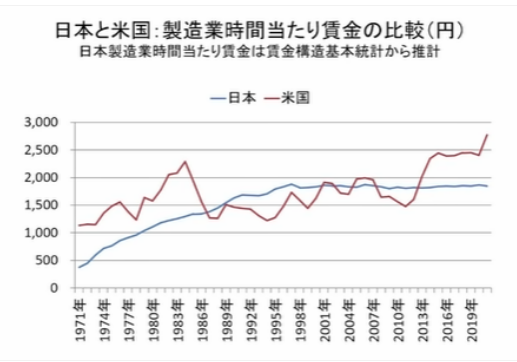

実際にアメリカはインフレがずっと続いてたので「ドルベースでは」ずっと右肩上がりでしたが、円ベースでは2012年後半まではそこまで時間当たりの給与差に大きな違いはなかったります。

アメリカの平均給与は一部の人間が所得をアホみたいに押し上げていた影響が大きく、従事者が多い製造業の従業員の平均給与で比較し、為替調整を行えば「2013年までは」そこまで差が大きくなかった、

こういう図もありますが、これについては「90年代の日本の平均給与が実体経済を無視して高すぎた」というのがそもそもの問題です。 日本人の平均給料は1970年~1985年にわずか15年で3.2倍上昇しており、上がりすぎでした。

要するに50代~60代の人たちは(今から考えると)自分たちが生み出した価値以上のものをもらってたってことです。ただ、当時はバブル経済でいろんなものが高くなってたから当時の人を責めるのも酷です。ともかく、1990年~2002年あたりまでの給料と比較して実質賃金が下がっていることをもって自民党を責めるのはフェアじゃないです。

問題だったのは安倍政権になってから

皆さんご存じの通りなのでいちいち説明する必要ないと思いますが、安倍政権下では円安が進み、家計が企業の内部留保へとジワジワ移転していきました。円の価値が下がっているのに給料がほとんど上がらなかった。(一部のみ顕著に上がってるカテゴリがありますがそれ以外は…)

あまりにもデフレマインドが強すぎた結果、円安誘導をしてもなおインフレは起こらず、インフレが起きないから給料も上がらず、ただ円の価値が下がったことによって名目賃金が多少上がろうが実質賃金はズブズブ沈んでいくという結果になりました。

さて、そうこうしているうちに社会保険料や健康保険料は上がり続け、株価の値上がりによる企業価値増大の果実の多くは海外投資家に持っていかれて、日本からどんどん富が流出していきました。

その結果がこちら

為替調整すれば2013年ころまではそれほど差がなかったアメリカと日本ですが、日本はわずか10年でアメリカの半額の国になってしまったのです。

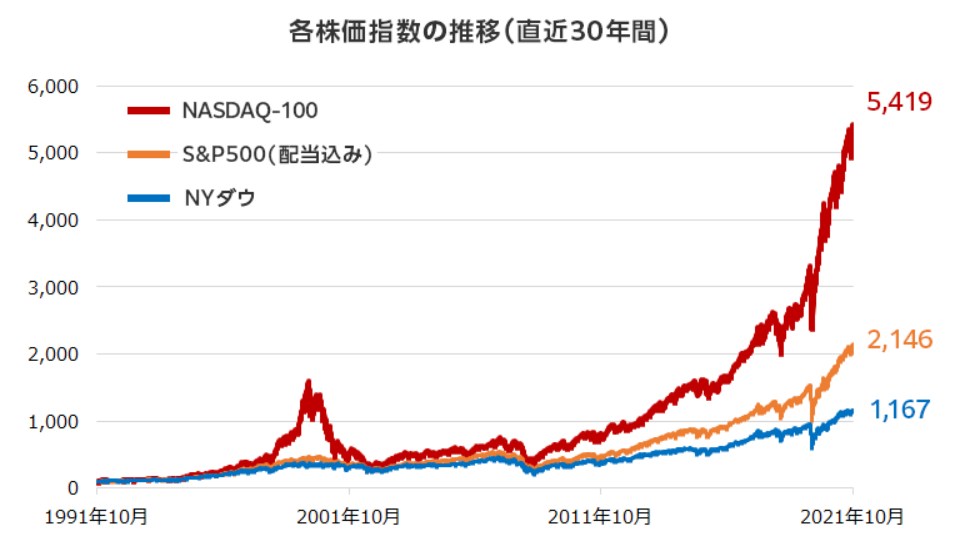

日本だけが悪いわけじゃなく、どちらかというとアメリカという国が異常なペースで上げ続けた(10年近くずっとバブルが続いたようなもの)

株の動きだけ見てもわかると思いますが、アメリカはリーマンショックの後からずっとおかしかったんですよ。特に2011年から。

まさかこれだけの値上がりが、企業の成長だけによって実現したと思ってる人はいないと思いますが、マネーサプライの蛇口が壊れたのが原因です。

ただ、アメリカはこれだけマネージャブジャブにしてずっとインフレが続いても国民がずっとインフレを受け入れて適応してた。日本と違って貯金せずにどんどん消費してどんどん投資してどんどん中古で住宅を乗り換える国民性ができていた。クレジットカードでの借金も当たり前だった。

こうしたアメリカ経済について語った本で「アニマルスピリット」という古典があります。

こういう状態なので、アメリカは2011年以降のインフレにも適応し、インフレにとも会って需要と供給をバランスよく右肩上がりに伸ばし続けてきたんですね。

※なお、参考までに日本にだけある経済指数として「アニマルスピリット指数」というものもあります

twitter.com

これは日本の独自指標なので英語で検索してもアメリカのアニマルスピリット指数は出てきません。

これに対して、日本はずっとデフレだった。20%以上の円安になってもなお給料は上がらなかった

これについて安倍さんや黒田さんを責める人もいまし実際もんだいてんもありましたが、ぶっちゃけ誰がやってもどうしようもなかったと思います。

マネートラップとかいろいろいわれてますが、結局のところ内需が大事な国なのに、日本国民がお金を使わなさ過ぎた。 そりゃまあ我々からしたら株価だけ伸びても自分の給料上がらないどころか「見えない増税」が続いて可処分所得減ってるんだから消費できるはずがないから当たり前なんですが。

むしろ、安倍さんはそこで割と早めに日本国民に見切りをつけて海外需要を呼び込むことで需給ギャップを埋め、それを契機にインフレを起こそうとしたわけですから、なんだかんだ言って岸田さんとかと比べると賢かったと思いますけどね。残念ながら、実際にはそれも「日本人顧客を無視した海外向け限定商法」がはびこって一部企業が設けただけで、国民の財布は緩まず、そうこうしているうちにコロナが来て、コロナにおいてアメリカのような大胆な政策が打てなかったことで完全に「失敗」に終わった感じですけどね。。。

まぁそんなこんなでいろいろあって、ついに日本人の給料は統計のインチキ無しでも本当にアメリカの半額になってしまったというわけですよ。

さてここまではいいとして、この現状を「どっち」の方向で考えるべきだと思います?

アメリカが高くなりすぎててヤバイと思いますか?

日本が安すぎるからいくらなんでもちょっとくらいは見直し買いが入ると思うか。

私は後者かなあと思ってます。

2009年から2022年まではずっとアメリカ株を買っておけばよかった。高度経済成長期の日本みたいなものだった。

でも、私はここから10年くらいはアメリカはGAFAMなどの例外を除いてどう考えても高すぎると思いますけどね。(最終的にはそれでもアメリカ株は勝つと思いますが。それって20年とか30年単位の話になるかもしれない)

アメリカが高いというのは株に限らず、です。もういい加減、アメリカのこの15年の感覚はほかの国では通用しないでしょって思います。

むしろこれから先アメリカで強いのってエネルギー株と内需株であって、グローバル企業は普通に厳しいんじゃねって思ってますけど。 つい最近下落したSNAPという企業の決算が明らかにしたのは、ここ数年のアメリカ企業のEPSの上昇って「半分はその企業自身が持ってる有価証券の値上がり益」なんじゃね?ってことでした。

さんざん指摘されてきましたけど、自社株買いからの償却によってROEという指標を釣り上げて高成長を演出し、さらにEPSをあげるため積極的に有価証券を買って(財テク)それによって実業の利益をかさ上げし、それによってさらに株価を釣り上げるという日本のバブルと同じようなことをアメリカのハイテク企業もやってたしそれは今でも続いてる。SP500の株価上昇の理由の40%が自社株買いであることは皆さんご存じだと思いますが、利上げが続いて社債コストも高くなったら自社株買いなんか絶対できなくなりますけどどうするんですか、と。そんなこんなでガチで景気後退が来た際は、ハイテク企業の決算は「持ってた株の利益が減っていき、それがどこかでぶん投げられるターン」があるわけですがまでそこまで行ってないよね。

みたいな話もできます。(これが正しいとは言ってません)

ただ、シナリオの一つとしては想定しておくべきだと思いますけどね私は。

なんか、いまだに相場のノリがこういう感じなので私はとても心配。

超ざっくりなイメージだけど、米国株はファンダメンタルズに基づいた長期トレンド(青線)に沿って上昇を続けていて、オレンジ部分が金融緩和によって押し上げられた分だとすると、金融引き締めでオレンジ色の上昇分が吐き出されて青線まで下がったら十分に調整したって言えるんじゃないかな。 pic.twitter.com/6oLu8qwLNA

— 上原@外銀→投資家 (@uehara_sato4) 2022年5月24日

もちろん、今回はどんだけ下げてもダウが30000割れてさらに暴落ー!みたいなことにはならないと思ってますけど、2年~3年後を考えたときにアメリカの将来についてそこまで楽観視してていいのかはちょっと心配になる。

私はアメリカ株は必ず企業業績とは別の理由で一度クラッシュすると思っています。8月のジャクソンホール前くらいですかね。

原因は言うまでもなく「テスラの仕組債」です。

「仕組み債」の簡単な説明はこちらで。

www.youtube.com

テスラ株のEB債券とはテスラ株がたとえば設定時の株価を3割下回ることが期間中無ければ元本が保証かつ比較的高い利回りがつくが、一度でも下回ると満期にテスラの株で償還される。個人的にはリターンの割にはもしもの時のリスクが高すぎる と私は考えています。リスクの高い株を債券に仕立てて美味いこと言って お客さんにはめ込む悪魔の商品といえます。

テスラの株価は30%以上下がってるじゃないかといわれるかもしれません。その通りです。すでに高値圏のところはノックインしていると思われ、軽めの暴落は何度か起きています。2月末にかけての大幅下落でおそらく高値圏のEB債権は一度死んでるんじゃないでしょうか。

ただ、テスラの出来高のメインは600~700ドル代です。EB債はこの時期に設定されているものがかなりあると思われるので、だいたい500ドルのところに設定されていると推測されます。

テスラのEB債はもちろんのこと、テスラ株参照してる複合EB債が存在し、多くの人がこれを買ってます。だからこそテスラは株価が下がると今まで謎の力がオプションまで使って買い支えまくってきたわけです。下げるとほんとにやばいんです。ところがその努力むなしくテスラ株が下方向にノックインしてしまった場合、強制償還が発動します。これはルールなので避けられません。となると、世界中ですごい数のEB債とかリンク債とか全滅するので、世界中の株が連鎖的に売られることになります。

なので、テスラの株価が550を下回ったらしばらくアメリカ株は買わないことをお勧めします。