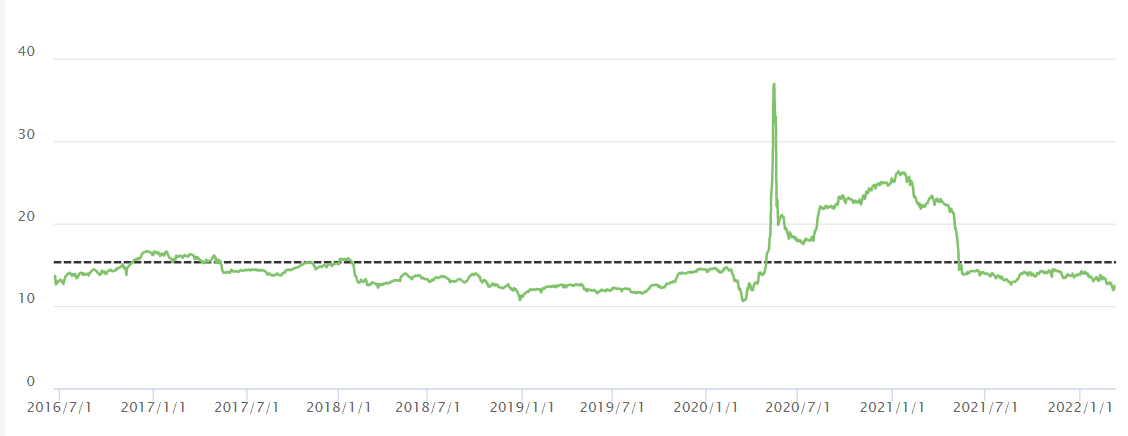

ただし、2018年にはPER11倍にまで低下しており、それを考えればまだ安いとは言えない。

なによりも、一部企業は2月にすでに発表されているけれど本決算が出そろうのは5月ころであり、来期予想のEPS(当期純利益)が下がっていれば、今の割安感はただの幻になる。

そして、おそらくEPSは結構大幅に下がると思う。

今はまともに文章を書ける状況ではないので、

エルデンリングやってる間気になってたことをとりあえず乱暴にダーッと書きなぐってみます。

その後で、ちょっとずつ整理しながら小分けに記事書いていこうと思います。

ロシアについての個人的感想

よくプーチンはバカにされているが実際はかなり天才的なタイミングでの攻撃開始だった。

プーチンは世界が一番嫌がるタイミングをずっと待ち続けてこの上ないタイミングで軍事行動を行っている。

支離滅裂な発言を見て「頭がおかしくなったのか」と指摘する人もいるが、数年前からロシア中央銀行の資産を中・日・印などに寄せドル資産はFX SWAPで欧州銀行に預けるなどしており経済制裁に対してもかなり備えをしてきたことが確認されている。「世界経済のためにウクライナを人身御供に差し出さねばならぬ」くらいのギリギリの段階で行動を起こしており表面的には頭のおかしい言動をしているのと裏腹に、かなり計画的に行動している。

なお、SWIFT制裁について勘違いしている人が多いが、普通に天然ガスなどの売買については制裁の対象外であり、こちらは致命傷になっていない。SWIFT除外が最終兵器みたいに言ってた人は、ちゃんとニュースを見た方がいい。

重要なのは、資産額でロシア第1位のズベルバンク、そして、国営ガス会社ガスプロム傘下のガスプロムバンクを対象から外したことだ。ガスなどのエネルギーの貿易決済に支障が生じれば、ロシアから欧州への天然ガスの供給が滞ってしまうことを警戒し、欧州にとって打撃が深刻にならないような制裁措置にとどめたのである。EUは天然ガスの4割をロシアに依存してきた。

プーチンにとっての誤算はとにかくウクライナの抵抗が予想以上に強かったことと、ロシア中央銀行の資産凍結である。

まぁそれが致命的なミスなので、結果としてはプーチンをバカにしている人が合ってるように見えるだけで、

ネットで見かけるプーチン評は個人的には全然しっくりこないものが多い。

なお、なぜかはてブなどを見ている感じでは「ロシア中央銀行の資産凍結」がどれほどヤバイ行為かが全然話題になってないように見えるが

実際には欧州銀行のドル預託が一気に枯渇して今大変なことになっている。

結果として、猛烈な勢いでドル円の上昇、ユーロ売りが起きている。

これは短期的に収まればいいのだが、資産凍結が長期化したり、ロシア中銀がデフォルトする場合に「流動性枯渇」という一番嫌な形で通貨危機の引き金になりかねない。

ロシア側はこれも見越して戦争行為を仕掛けてきたのだが、今回の世界は予想以上に利害関係の対立を越えてロシア制裁を優先した形になる。

今のネットを見てると、日本人の多くは、ウクライナとロシアの戦争が日本にもたらす影響について軍事面の話ばかりしてて経済面での影響についてあまり興味がないように見える。

そのせいか、日本は全く関係なくてウクライナの問題だと完全に割り切った意見が多い。私もその意見は同意なのだが、どの程度覚悟してその発言をしてるのかがちょっと疑わしいと感じる。その空気感を見切っているのかどうか知らないが、岸田さんは本当に何もしてない。

ドイツなどは、ありとあらゆる犠牲を覚悟の上で、それでもロシア制裁に前向きに踏み込み原発の再稼働などいろんな方針転換を打ち出している。それと比べると、岸田首相の事なかれ主義というか無為無策ぶりはちょっと洒落にならないレベルであるのだが、今の日本のネット民を見ていると「他人事だから道義的に正しいことを言ってるだけ」の段階であり、だから全く批判が起きてないようだ。

二階建ての記事についてるはてブの感想とか見てて思うんだが、確かに二階建ての人たちは株価至上主義であれは辟易してもしょうがないのだが、一方ではてブの人たちの経済についての無関心ぶりも度を過ぎており、株屋への反発で満足して経済問題から目をそらしてるのは、とりあえず学者とかへの反発で大阪維新を支持する人と同じレベルで情けない。そうやって「嫌いなものを叩く」だけで満足するんじゃなくて、自分なりに考えてみてほしいと思うのだ。さすがに平和ボケが極まりすぎているというか、いささか鈍感にもほどがあるのではないだろうかという気持ちがある。

ここからは、そんなはてブ民が嫌いそうな株の話なので興味がない人はそっ閉じ推奨。

EPSを下げる要因として最もわかりやすいのはインフレによるコスト上昇だ。

インフレはコストプッシュ型と、好景気によるものがあり、今回は前者だ。

今回は「調達コストのアップ」と「輸送の分断」の二種類が大きな要因となる。

金をじゃぶじゃぶに市場に放出してしまった状況で

市場に放出した資金を回収することができない状態で金利を上げざるを得なくなったことで

株価が急速に調整しており、その結果として現在は株式市場から逃げ出したマネーが商品市場に流れこむという最悪な状況になっている。

その状況に合わせてロシアウクライナ問題が長期化することにより、さらにインフレが加速してしまっている。

すでに原油や小麦が話題になっているが、それ以外もだいたい価格が上がっている。

特に厄介なのが食用油で、これが上がると生活における値上がり感がダイレクトに伝わるため、給料が上がらない限り景況感は悪化する。つまり買い控えにつながる。

🇯🇵にもインフレの波

— 後藤達也(日本経済新聞) (@goto_nikkei) February 12, 2022

グラフは毎日のスーパーの価格です。食用油やパンなど価格上昇が目立ちます。原油高・円安を起点に、ガソリンだけでなく、包装・運送のコストも上昇。日清カップヌードルやカルビーのポテトチップスなど有名商品も値上げ。日本のCPIも今後上昇するとの予想も増えてきています pic.twitter.com/3LGBsq7DFo

食用油はじめ加工品物価がくっそ上がってきてる。10%くらい上がってる印象。うーむ、実感してきましたよーインフレをー。

— NAO1130 (@1130NAO) March 10, 2022

企業におけるインフレは個人消費よりも先に影響を受けており、今は何とかしのいでいるさすがに限界がきているのでそろそろ消費者物価に上乗せされていくことになる

日本人は、ここ20年以上ずっとインフレというものを経験してこなかったのに、いきなり2%はおろかそれ以上の物価高にさらされる。

消費税がたった2~3%上がっただけで景気がグッと冷え込むくらい余裕がない日本という国で、例えば5%のインフレがあり

しかも給料が上がらなかった場合、どれほどまでに景気が冷え込むのか誰も予想できない。

ちなみに、ソフトバンクはSVFが5兆円の利益を全て吹き飛ばしそうになっている

さすがに今の日経平均はソフトバンク次第で株価が左右されるほどではないが、EPSの方は別だ。

ソフトバンクは時価総額はともかく利益額は大きい。日経平均のEPSにおける影響力は未だに健在だ。

SBGの2021年3月期純利益は、日本企業として過去最大の4.9兆円。日経平均採用企業全体の純利益23.3兆円のうち、SBG1社で21%を稼ぎ出した計算だ。

これに対して、今期はこの5兆円が0になりそうなレベルまで苦しい状況になっている。

実は半期決算の時点で、前年度3兆円あった利益が0.4兆円になっていた。しかもここからさらに投資先の株価はおもいっきり目減りしているのだ。

中国企業偏重であったツケがすべて逆回転した形になっている。

中国のITバブルはとっくに崩壊しており、特に中国のハイテク企業へ投資するETFはピークから90%以上下げた。

アメリカのNASDAQも悲惨なもので、NASDAQがたった20%の下落で済んでいるのは

あくまでGA×AMのおかげであり(Facebookは株価40%以上下落)、GAAM以外では、アメリカのIT企業株も50%以上下げているような状況だ。

そんな状況で、各国のハイテク企業に金を突っ込んで儲けてきたソフトバンクビジョンがただで済むはずがない。

ソフトバンクビジョンファンド1、昨年にCoupangを上場させて上場投資先の損益が一気に5兆円を超えたのに、今年の2/7時点だと2.1兆円まで減ってて、単純にそこから3/11時点までの株価騰落率を掛けてみると足下だと損益は1兆円も切ってるっぽい。 pic.twitter.com/VcZKOLy1Je

— maisonkayser.bot (@rockhound_) March 13, 2022

投資家がファンドに投資した資本はそのうち62%が優先ユニット、38%が資本ユニットに割り当てられる。優先ユニットは運用収益に関わらず12年間7%の利回りと原本確約されるが運用益の分配を受けられない、資本ユニットはファンド運用益から手数料を差し引いた収益が得られるがリスクを伴う

https://ja.wikipedia.org/wiki/%E3%82%BD%E3%83%95%E3%83%88%E3%83%90%E3%83%B3%E3%82%AF%E3%83%BB%E3%83%93%E3%82%B8%E3%83%A7%E3%83%B3%E3%83%BB%E3%83%95%E3%82%A1%E3%83%B3%E3%83%89

ソフトバンクビジョンファンドは20兆円の資産を運用していると言われておりそのうち62%の資金に対して年利7%の利回りを保証しておいるため、毎年0.8兆円以上稼がないと赤字なのだ。なので、ただでさえ含み益が4.2兆円減少してる上に、利払いで0.8兆円で前期利益はまるまるパアである。

「でも含み益がなくなっただけだからプラマイゼロでセーフじゃないか」と思われるかもしれないが、ソフトバンクグループの決算は含み益の減少がまるまるP/Lに反映される。つまり下期は普通にマイナス3兆円みたいな決算がでてもおかしくない。

この状況を受けて、ソフトバンクグループの株価はすでにピークから55%下落した。

ちなみに、ソフトバンク以外でもいろんな会社がコロナバブルに乗じて有価証券たくさん買ってたので、今期はそれなりに評価損で利益を押し下げる企業は出てくると思ってます。

結局、日経平均はどのあたりまで戻す可能性がある?

単純化するためにソフトバンクグループの分だけ考えます。

news.yahoo.co.jp

これを見ると、34兆円の時にEPSが2180円だったらしいので、今現在のEPSは2050円水準ということで、予想利益はは31兆円くらいか。

このうち、ソフトバンクGの予想利益は4.5兆からすでに2兆円は減らしてるということで残り2.5兆。

仮にソフトバンクの利益が0でとどまるとしても2.5兆円吹き飛ぶし実際は赤字化すると思われるので3兆円引くとするとEPSが1800くらいまで調整されてしまいます。

すると、これだけで普通に株価が25000円でもPERが13.9倍になってしまいます。割安とは言えなくなりますね。

もちろん、それ以外の企業の業績が伸びてカバーできるかもしれませんが、今の不安定な情勢で日経平均が25000というのは別にめちゃくちゃ割安ではないということです。

まぁそれでも、ここまで下げた後の反発を考えると、まあ普通にPER15倍あたりまでの戻しはあったとして、MAXで27000とかはあるんじゃないかなシランケド。

そして、株価の底打ちが確認されれば損だしが終わった後のソフトバンクGは再び含み益を積み上げる存在になってくれるはずなので、そこで初めて株価の反転ということになるんじゃないかな。

ちなみに、これ大分楽観的なシナリオです。

実際は最もマイナスになることもあり得るしソフトバンクGの決算がこれ以上悪い場合、そもそもソフトバンクGに経営不安が生じます。

2年前にソフトバンクビジョンファンドが1兆円の損を出した時は、孫さんはアリババ株を1.25兆円分売って資金を補填してました。

今回はARMとか自社株買いとかでただでさえ厳しい財務がさらにカツカツになってる状況なので、損失が出るとほんとにヤバイ。

そうなると今度こそアリババ株をさらに売りに出さねばならず、自分の売りでアリババ株が下がってさらにソフトバンクの資産価値が減るような気がします。

いつぞやのNVIDIAマジックのように、損失回避のスキームを組んでたなどの一発逆転を見せてほしいなと思います。

……とはいっても。ぶっちゃけ破綻リスクを抜きにして言えば、ソフトバンクGの株価安いよねえ……。週足MACDが反転したら普通に買いたいレベルだぞ